Congés payés et arrêts de travail : Quelles sont les règles applicables ?

Le régime d’acquisition des congés payés applicable aux salariés en arrêt de travail pour maladie ou accident, professionnels ou non, est clarifié par l’article 37 de la loi portant diverses dispositions d’adaptation au droit de l’Union européenne qui a été officiellement publiée au Journal officiel le 23 avril 2024.

Les règles sont les suivantes :

-> Les salariés en arrêt de travail pour un accident ou une maladie d’origine non professionnelle acquièrent des congés payés dans la limite de 2 jours ouvrables par mois, dans la limite de l’attribution, à ce titre, de 24 jours ouvrables par période de référence.

-> L’indemnisation des congés payés acquis au cours des périodes de maladie ou accident non professionnels est ajustée en application de la règle du 1/10ème.

-> L’acquisition de congés payés en cas d’arrêt de travail lié à un accident du travail ou maladie professionnelle n’est plus limitée à une durée ininterrompue d’un an.

-> Les congés non pris sur la période de référence en raison d’une maladie ou d’un accident peuvent être reportés dans un délai de 15 mois, sauf durée plus longue prévue par convention ou accord collectif.

-> L’employeur, dans le mois de la reprise du travail par le salarié malade, doit porter à sa connaissance le nombre de jours de congé dont il dispose et la date jusqu’à laquelle ces jours de congé peuvent être pris.

-> Enfin, sauf décisions de justice passées en force de chose jugée ou de stipulations conventionnelles plus favorables en vigueur à la date d’acquisition des droits à congés, ces nouvelles règles d’acquisition et de report des droits à congés s’appliquent pour la période courant à compter du 1er décembre 2009. Cette rétroactivité ne s’applique pas à la mesure de suppression de la limite de durée d’acquisition des droits pour les salariés en arrêt de travail pour accident du travail ou maladie professionnelle.

-> Le salarié qui entend réclamer des congés acquis au cours de cette période peut agir, à peine de forclusion, dans un délai de 2 ans à compter du 24 avril 2024.

Propriétaires : Pensez à signaler les changements d’occupation de vos biens immobiliers avant le 30/06/2024

CESSION D’ENTREPRISE : L’apport-cession peut alléger l’impôt sur la plus-value

La vente d’actions ou de parts sociales est soumise au prélèvement forfaitaire unique (PFU) de 30 % ou au barème progressif de l’impôt sur les revenus (IR).

Un dispositif appelé « apport-cession » permet d’échapper à cette imposition immédiate : le dirigeant apporte tout ou partie des titres de l’entreprise à une société holding qu’il contrôle préalablement à leur cession à un tiers.

Focus sur le statut fiscal des associés de SEL au 1er janvier 2024

Dans le cadre d’une mise à jour du BoFip du 15 décembre 2022, puis suite à la pression et à la demande de rescrit de l’Institut des Avocats Conseils Fiscaux (IACF), l’Administration fiscale a apporté des précisions par sa mise à jour du BoFip le 27 décembre 2023 dernier sur la fin de la tolérance d’imposition des rémunérations allouées aux associés de SEL dans la catégorie des Traitements & Salaires (et donc la suppression de l’abattement forfaitaire de 10 % – car le point d’achoppement était là !) au 1er janvier 2024.

Les lignes suivantes rappellent aux professions libérales en société (SEL) leurs nouvelles obligations et stratégies à prévoir.

Un petit rappel des faits …

Les rémunérations techniques perçues par une profession libérale, dans le cadre de l’exercice de son activité au sein d’une Société d’Exercice Libérale (SEL), sont assimilées fiscalement à des Bénéfices Non Commerciaux et doivent imposées comme telles.

Jusqu’au 31 décembre 2023, l’Administration fiscale tolérait que ces rémunérations soient imposées dans la catégorie des Traitements & Salaires sur la déclaration d’impôt sur les revenus n° 2042. Le professionnel bénéficiait alors de l’abattement forfaitaire de 10% sur ses rémunérations.

Le 15 décembre 2022, le Bofip a expressément supprimé cette tolérance à compter de 2024.

Nature & Etendue des obligations fiscales des associés de SEL

La Direction de la Législation Fiscale (DLF) précise dans son courrier du 16 novembre 2023 les principaux points suivants :

- Impossibilité pour l’associé personne physique de SEL d’être assimilé et/ou d’opter pour le régime de EURL – dit autrement d’être imposé notamment à l’Impôt sur les Sociétés (IS).

- Imposition de plein droit au régime micro-BNC (attention au seuil et à l’option pour le régime de la déclaration contrôlée art. 96 CGI !).

- Pas de factures à émettre et pas de TVA à appliquer aux recettes perçues pas les associés de SEL (car il ne s’agit pas d’un acte commercial).

- Les associés de SEL ne sont pas soumis à la CFE (sauf si plusieurs activités professionnelles distinctes).

Certaines conséquences demeurent encore à être précisées …

Compte tenu de ce qui précédent, plusieurs conséquences dans le formalisme incombent aux associés de SEL, dont les principales sont les suivantes (liste non exhaustive à ce jour) :

- Procéder à certaines formalités administratives auprès du SIE : Les associés de SEL devront s’assurer que leur SIE de rattachement a correctement enregistré la liste précise des nouvelles obligations fiscales auxquelles ils sont astreints (notamment absence de TVA, de CFE, déclaration de résultat BNC …).

- Respecter les obligations comptables et fiscales :Les associés de SEL ne sont pas tenus par l’obligation d’émettre des factures concernant leurs rémunérations techniques – hors du champs d’application de la TVA. Cependant en fonction du régime micro-BNC ou de la déclaration contrôlée, ils seront obligés de tenir respectivement le détail journalier de leurs recettes professionnelles ou un livre-journal sur le plan comptable. Une déclaration n° 2035 et ses annexes devront également être déposées à l’Administration dans les délais de droit commun sur le plan fiscal.

- Mise en conformité de la gestion administrative, comptable et juridique de la SEL :Il conviendra d’acter juridiquement les nouvelles modalités de rémunération technique, des mandats sociaux et autres avantages éventuels. Il en découlera pour la SEL une comptabilisation différenciée par rapport aux exercices précédents, voir l’établissement de bulletins de salaires et/ou de DAS2 en fonction des structures sociétales (silence de l’Administration sur ces deux derniers sujets pour l’instant …).

… En l’état actuelle …

Comme évoqué ci-dessus, il reste encore de nombreuses zones d’ombre sur les conséquences de la suppression de cette tolérance fiscale pour l’exercice 2024. Il existe également des incohérences et frictions fiscales : L’Ordre ou la Tutelle de certaines professions libérales autorisent l’exercice aussi bien en sociétés libérales (la SEL et ses déclinaisons SELARL, SELAS, SELAFA …) qu’en sociétés de droit commun (SARL, SAS, SA …) ! Or, les associés professionnels libéraux de SARL, SAS … ne sont pas impactés pour le moment. D’où une différence de traitement fiscal inéquitable !!!

Etant précisé que toutes ces nouvelles modalités seront à produire en 2025 pour l’exercice fiscal 2024 et qu’elles s’appliquent également aux SPFPL interposées, espérons que nos autorités auront levés les doutes et incohérences avant cette échéance.

CONGÉS PAYÉS : Les nouvelles règles applicables

> Acquisition des congés payés durant un arrêt maladie et durant un accident du travail

En se conformant à la réglementation européenne, les derniers arrêts rendus par la Cour de cassation modifient les règles applicables en matière de congés payés.

En effet, sauf dispositions législatives françaises futures à venir, les salariés en arrêt maladie (professionnelle ou non professionnelle) ou en accident du travail acquièrent des congés payés de la même manière que s’ils avaient travaillé.

En conséquence, le salarié malade acquiert des congés payés durant sa période de maladie professionnelle ou non professionnelle ou d’accident du travail.

> Un bouleversement majeur au sein des entreprises

La Cour de cassation faisant prévaloir le Droit européen contraire au Droit français l’emporte :

- Les salariés acquièrent désormais des congés de 2,5 jours ouvrables par mois pendant leur arrêt maladie.

- L’acquisition des congés pendant un arrêt maladie d’origine professionnelle n’est plus limitée à un an.

- La demande de congé ou d’indemnité n’est pas prescrite tant que le salarié n’a pas été en mesure de prendre ses congés.

- Selon la Cour de cassation le point de départ du délai de prescription de l’indemnité de congés payés doit être fixé à l’expiration de la période légale ou conventionnelle au cours de laquelle les congés payés auraient pu être pris, il ne commence toutefois pas à courir tant que l’employeur n’a pas accompli les diligences qui lui incombent légalement afin d’assurer au salarié la possibilité d’exercer effectivement son droit à congé.

- Il appartient à l’employeur de prendre les mesures propres à assurer au salarié la possibilité d’exercer effectivement son droit à congé et, en cas de contestation, de justifier qu’il a accompli à cette fin les diligences qui lui incombaient légalement.

- Les salariés pourront réclamer auprès de leur employeur la régularisation de leurs droits à congés payés dont ils ont été privés en raison d’arrêt de travail pour maladie. N’ayant jusqu’ici pas été en mesure de bénéficier effectivement des congés auxquels ils auraient dû avoir droit, le délai de prescription ne devrait pas avoir commencé à courir. L’ampleur de ces régularisations pourrait donc être conséquente.

Retrouvez l’intégralité de cet article en Cliquant ici.

RAPPEL : N’OUBLIEZ PAS DE REALISER VOS ENTRETIENS PROFESSIONNELS AVANT LE 31/12/2022

Depuis le 7 mars 2014, l’entretien professionnel est obligatoire, quel que soit l’effectif de l’entreprise, pour tous les salariés présents depuis au moins 2 ans. À défaut, l’employeur encourt des sanctions financières importantes.

> Objet de l’entretien

L’entretien professionnel a pour objet d’identifier les besoins de formation du salarié, d’évoquer ses perspectives d’évolution professionnelle (qualifications et emploi) et de l’informer de la validation des acquis de l’expérience, de l’activation de son CPF (compte personnel de formation) et de la possibilité d’avoir recours au conseil en évolution professionnelle.

> Périodicité de l’entretien professionnel et bilan

Sauf dispositions conventionnelles contraires, l’entretien doit être réalisé tous les 2 ans, et proposé au retour de certaines absences (congé maternité, etc.). De plus, il est obligatoire d’établir tous les 6 ans un état des lieux, afin de dresser un bilan du parcours professionnel du salarié pour déterminer s’il a :

- Suivi au moins une action de formation non obligatoire ;

- Acquis des éléments de certification par la formation ou par une validation des acquis de son expérience ;

- Bénéficié d’une progression salariale ou professionnelle.

Pour les salariés en poste depuis le 7 mars 2014, le premier état des lieux récapitulatif devait être organisé avant le 30 juin 2021.

> Abondement-sanction du CPF pour les employeurs d’au moins 50 salariés

Dans les entreprises d’au moins 50 salariés, le CPF (compte personnel de formation) du salarié est abondé lorsque le salarié n’a pas bénéficié des entretiens professionnels et d’une action de formation non obligatoire.

L’abondement correctif de 3 000 € ainsi que la transmission des informations nécessaires à l’identification du salarié doivent être réalisés par l’employeur à la Caisse des dépôts et consignations, au plus tard le dernier jour du trimestre civil suivant la date de l’entretien professionnel pris en compte pour apprécier la période de 6 ans.

- Si le versement n’est pas effectué ou s’il est insuffisant, l’employeur est mis en demeure de le réaliser. À défaut, il devra verser au Trésor public un montant équivalent au manquement, majoré de 100 %.

> Et pour les employeurs de moins de 50 salariés ?

Le Code du travail ne prévoit pas de sanction, pour autant cela ne signifie pas qu’aucun risque n’est encouru. En effet, le salarié pourrait obtenir des dommages et intérêts s’il démontre un préjudice.

Retrouvez l’intégralité de cet article en Cliquant ici.

LA FACTURATION ELECTRONIQUE

Le Cabinet Baubet vous informera régulièrement et au fil des évolutions réglementaires et techniques des bonnes pratiques à adopter pour le passage de votre entreprise à la réception puis l’émission des factures électroniques.

⇒ Retrouvez notre Hors-série n° 1 sur le passage progressif à la facturation électronique en Cliquant ici.

DEDUCTION FORFAITAIRE SPECIFIQUE

PRINCIPE

Jusqu’alors, la déduction forfaitaire spécifique de 10% (DFS) pour frais professionnels était un avantage accordé aux salariés du bâtiment travaillant principalement sur chantier pour compenser des frais professionnels supportés personnellement (utilisation de la voiture personnelle pour aller sur les chantiers, vêtements de travail, outils personnels…).

Depuis le 1er avril 2021, le bénéfice de la déduction forfaitaire spécifique est désormais conditionné au fait que le salarié bénéficiaire supporte effectivement des frais professionnels (frais de repas, de transport, d’hébergement).

En cas de litige, l’employeur doit disposer des justificatifs démontrant que le salarié bénéficiaire supporte ces frais. Ainsi, en l’absence de frais engagés ou en cas de prise en charge ou de remboursement par l’employeur de la totalité des frais professionnels, l’abattement n’est pas applicable.

Dès lors, l’employeur a le choix entre :

1. Appliquer la DFS : dans ce cas, l’employeur doit apporter la preuve que le salarié supporte effectivement des frais professionnels et les cotisations sont calculées sur 90% du salaire brut.

2. Ne pas appliquer cette option : dans ce cas, les cotisations sont calculées sur le salaire brut à 100%.

L’option est valable par année civile entière et par salarié.

Démarche à adopter par l’employeur pour savoir s’il est judicieux d’opter pour la DFS

1. Avez-vous des salariés concernés ?

2. Les salariés supportent-ils des frais professionnels à titre personnel ?

3. Mon entreprise peut-elle apporter la preuve des frais professionnels supportés personnellement par le salarié ?

4. Mon entreprise a-t-elle un intérêt financier à appliquer le dispositif ?

5. Les conditions de mise en oeuvre de la DFS sont-elles respectées ?

6. Le salarié pour lequel la DFS est appliquée est-il bien informé des conséquences de cette application et pouvons-nous en administrer la preuve ?

Si vous avez répondu non à une de ces questions, il est conseillé de ne pas opter pour la DFS pour éviter tout risque de potentiels redressements en cas de contrôle.

FORMALISME

L’employeur peut, de façon unilatérale, décider de ne pas appliquer la déduction forfaitaire de 10 %.

L’employeur peut opter pour la déduction forfaitaire spécifique pour frais professionnels :

– Lorsqu’une convention ou un accord collectif du travail l’a explicitement prévue,

– Ou lorsque le comité d’entreprise, les délégués du personnel ou le comité social et économique (CSE) ont donné leur accord,

– Ou lorsque le salarié a donné individuellement son accord.

L’employeur doit informer chaque salarié concerné de ce dispositif et de ses conséquences sur la validation de ses droits aux assurances sociales.

Le consentement du salarié devra être obligatoirement être recueilli chaque année par l’employeur.

NOS CONSEILS Si l’option DFS est retenue

Attention

– L’application de la déduction forfaitaire spécifique de 10% est soumise à un dispositif contraignant source de potentiels redressements en cas de contrôle.

– Il est conseillé de n’appliquer ce dispositif que lorsqu’il y a un intérêt financier manifeste. Dans la majeure partie des cas, l’intérêt financier n’est pas probant dès lors que le salaire de base brut est inférieur à 1670 €.

Important

Lors d’un contrôle URSSAF, l’application de la déduction forfaitaire spécifique (DFS) peut être remise en cause dans certains cas, notamment si :

– Vous n’avez pas l’accord écrit et signé du salarié pour appliquer l’abattement sur son salaire ;

– Le salarié pour lequel est pratiqué l’abattement ne travaille pas sur chantier ou n’engage pas de frais professionnels ;

– L’assiette de cotisation (après abattement) est inférieure au SMIC pour un temps plein.

Conséquences pour le salarié

Avantages

– En fonction de son salaire, le salarié peut percevoir un salaire net plus important.

– Inconvénients

– En cas de maladie ou d’accident du travail, ses indemnités journalières seront calculées sur son salaire brut abattu, elles seront donc plus faibles ;

– En cas de rupture ou de fin du contrat de travail, ses indemnités chômage seront, elles aussi minorées, puisque calculées sur 90% de son salaire brut ;

– Lors de son départ à la retraite, ses années de versement seront, elles aussi, validées avec le salaire brut abattu, ce qui aura pour conséquence une pension moins importante.

Retrouvez l’intégralité de cet article en Cliquant ici.

FOCUS SUR LA MISE EN PLACE DE LA FACTURE ÉLECTRONIQUE

Les ordonnances du 16 septembre 2021 et les spécifications externes du 30 septembre 2021 ont précisé les modalités d’application de la généralisation des obligations de facturation électronique et de transmission de données complémentaires.

Principes

– L’établissement et la transmission de factures électroniques ont pour objectifs non seulement de fluidifier les flux entre les acteurs économiques (dématérialisation, raccourcir les délais de paiement, allégement de la charge administrative) mais également de permettre à l’Administration fiscale de suivre en temps réel les flux et opérations réalisées et lutter contre la fraude à la TVA. Cette obligation est déjà active dans de nombreux pays européens comme l’Italie, l’Espagne ou la Hongrie.

– Les entreprises devront, d’une part, transmettre à leur client sous un format infor-matique normé leurs factures et avoirs (e-invoicing), et d’autre part, elles auront l’obligation de transmettre des données complémentaires (factures, données de règlements …) à l’Administration fiscale (e-reporting).

– Une facture ou un avoir électronique consiste en un fichier informatique compre-nant notamment les informations sous un langage structuré et comprenant l’ensemble des mentions obligatoires en application de la réglementation fiscale.

Ce fichier sera lisible par des applications spécifiques, étant précisé qu’un fichier pdf n’est pas une facture électronique.

Calendrier de mise en oeuvre, les entités concernées, les opérations visées

Le calendrier se déroule en 2 temps :

1/ Obligation de réception des factures électroniques, pour toutes les entreprises, à partir du 1er juillet 2024.

2/ Obligation d’émission des factures électroniques (e-invoicing) et de transmission des données complémentaires (e-reporting) :

– Au 1er juillet 2024 pour les Grandes Entreprises,

– Au 1er janvier 2025 pour les Entreprises de Taille Intermédiaire,

– Au 1er janvier 2026 pour les PME, TPE et micro-entreprises.

Quelque soit la taille de votre entreprise, vous devez retenir la date du 1er juillet 2024 comme première étape de ce processus.

L’obligation de e-invoicing s’applique à l’ensemble des opérations réalisées entre deux assujettis établis en France pour lesquelles une facture doit être émise en application des règles françaises de facturation prévues à l’article 289,1°-a et d du CGI. Elle s’ap-plique également aux factures d’acompte.

L’article 290, I et II nouveau du CGI dresse la liste des opérations pour lesquelles un assujetti établi en France devra transmettre les données transactionnelles complémentaires et de paiement (e-reporting) à l’Administration fiscale sous forme électronique (date de paiement et montant du paiement).

Il s’agit notamment du côté vendeur des opérations de ventes ou de prestations de services délivrées aux assujettis (entreprises) et non assujettis (particuliers) en France, aux professionnels à l’étranger.

Côté acheteur, il s’agit principalement des opérations d’acquisitions intracommunautaires et des achats de biens et prestations de services réputées situées en France.

Retrouvez l’intégralité de cet article en cliquant ici.

Covid-19 : Fonds de solidarité pour les mois d’octobre et novembre (au 19/11/2020)

Retrouvez en cliquant ici. une synthèse sur le dispositif de FONDS DE SOLIDARITE à jour au 19/11/2020. Les demandes sont à établir sur votre espace particulier « impots.gouv » à compter du 20 novembre 2020 pour le mois d’octobre et début décembre pour le mois de novembre.

Covid-19 : Panorama des aides (au 03/11/2020)

Vous trouverez un panorama des aides mises en place par le gouvernement et différents acteurs en cliquant ici.

Covid-19 : Plans de règlement pour les dettes fiscales en faveur des TPE/PME

Le dispositif de plans de règlement permettant aux entreprises d’étaler, sur une durée pouvant atteindre 3 ans, le paiement de leurs impôts dus pendant la période de crise sanitaire, est mis en place.

Il est ouvert aux très petites entreprises (TPE) et aux petites et moyennes entreprises (PME), ayant débuté leur activité au plus tard en 2019, particulièrement touchées par les conséquences économiques de la crise sanitaire.

Sont concernés les impôts directs et indirects recouvrés par la DGFiP (TVA et prélèvement à la source de l’IR, soldes d’IS et de CVAE), sauf ceux résultant d’un contrôle fiscal, dont le paiement devait intervenir entre le 1er mars 2020 et le 31 mai 2020, le cas échéant avant décision de report au titre de la crise sanitaire.

Ces plans sont d’une durée de 12, 24 ou 36 mois, calculée par l’administration fiscale en fonction de l’endettement fiscal et social de l’entreprise.

Pour en bénéficier, les entreprises éligibles doivent en faire la demande, à l’aide d’un formulaire spécifique que vous trouverez sur le lien suivant, avant le 31 décembre 2020.

Covid-19 : Dernières informations (au 16/06/2020)

Prolongation du fonds de solidarité pour les entreprises les plus touchées par la crise

Conformément aux annonces du Premier ministre au comité interministériel du tourisme du 14 mai, les entreprises des secteurs de l’hôtellerie, restauration, cafés, tourisme, événementiel, sport, culture et les entreprises de secteurs connexes qui ont subi une très forte baisse d’activité, font l’objet d’un soutien renforcé par l’État.

Dans ce cadre, le fonds de solidarité est prolongé pour les entreprises de ces secteurs et les artistes auteurs, jusqu’au 31 décembre 2020. Pour rappel ce fonds exceptionnel a été créé initialement pour une durée de 3 mois par une ordonnance du 25 mars 2020.

Élargissement des critères d’attribution du fonds de solidarité pour les entreprises concernées

Les critères d’attribution du fonds de solidarité sont également élargis à partir du 1er juin, compte tenu de la situation spécifique des entreprises des secteurs de l’hôtellerie, restauration, cafés, tourisme, événementiel, sport, culture et des artistes auteurs.

Seront éligibles les entreprises relevant de ces activités ayant jusqu’à 20 salariés (contre 10 salariés actuellement) et réalisant un chiffre d’affaires allant jusqu’à 2 millions d’euros (au lieu de 1million d’euros actuellement).

Ces entreprises pourront bénéficier du second volet du fonds de solidarité sans condition de refus d’un prêt bancaire. Les aides versées dans le cadre du deuxième volet du fonds peuvent aller jusqu’à 10 000 euros.

Pour toutes les autres entreprises, le fonds de solidarité s’arrête au 30 juin 2020. Les entreprises éligibles à l’aide pour les mois précédents, qui n’ont pas encore fait leur demande, pourront accéder aux formulaires des mois de mars, avril et mai jusqu’au 31 juillet 2020.

Les moyens de contrôle des demandes d’aide ou des aides versées sont renforcés

Par ailleurs, aux moyens qui ont déjà été prévus pour contrôler le bien-fondé des aides demandées ou versées, la nouvelle ordonnance :

– donne aux agents publics affectés dans les services déconcentrés des administrations civiles de l’État le pouvoir de demander aux bénéficiaires des aides la communication des pièces justifiant qu’ils remplissent bien les conditions d’octroi de ces aides ;

– autorise la transmission entre administrations de tous les renseignements et documents nécessaires à l’instruction des demandes d’aides et au contrôle des aides versées.

Covid-19 : Dernières informations (au 01/06/2020)

Subvention Prévention TPE Covid-19 (500 € à 5 000 € hors taxes)

En date du 20 mai 2020, l’Assurance Maladie-Risques Professionnels propose une subvention pour investir dans des équipements de protection.

Principe

Octroi d’une subvention égale à 50 % du montant des éléments nécessaires à la mise en place des mesures barrières et de distanciation physique, des mesures d’hygiène et de nettoyage, voir des masques, visières et gel hydro-alcoolique.

Le montant minimum d’investissement de 1 000 € HT est requis pour une entreprise avec des salariés et de 500 € HT pour un travailleur indépendant sans salarié.

La subvention maximale s’élève à 5 000 € HT.

Entreprises éligibles et conditions

- Entreprises de moins de 50 salariés ou Travailleurs indépendants sans salariés,

- Cotiser au régime général de la sécurité sociale en tant qu’employeur,

- Avoir réalisé et mis à jour son document unique d’évaluation des risques depuis moins d’un an et le tenir à disposition de la caisse si celle-ci demande à le consulter,

- Déclarer sur l’honneur ne pas bénéficier d’une aide publique portant sur le même investissement,

- Les éléments ont été commandés avant la date de début de la subvention.

Une attestation URSSAF « Attestation de fourniture des déclarations sociales et paiement des cotisations et contributions sociales » datant de moins de 6 mois et sur laquelle figure l’effectif sera à fournir avec la demande.

Principaux équipements subventionnés

Sont visés les mesures et équipements de protection acquis depuis le 14 mars 2020 et jusqu’au 31 juillet 2020 :

- Mesures permettant d’isoler le poste de travail des contacts (prise en charge de la pose de vitre, des plexiglas, des cloisons de séparation, des bâches, des écrans fixes ou mobiles),

- Mesures permettant de guider et faire respecter les distances sociales : prise en charge des guides files, des poteaux et grilles, d’accroches murales, de barrières amovibles, des cordons et sangles associés de chariots pour transporter les poteaux, les grilles, les barrières et les cordons),

- Locaux additionnels et temporaires pour respecter les distances sociales (prise en charge du montage/démontage et 4 mois de location),

- Mesures permettant de communiquer visuellement hors support à transmettre (prise en charge d’écrans, tableaux, support d’affiches, affiches des mesures d’hygiène et de nettoyage,

- En option, des masques, visières et du gel hydro-alcoolique uniquement si au moins une mesure barrière et de distanciation physique listée ci-avant est mise en place.Les masques doivent être conformes aux normes EN 14683 ou NF EN 149, ou selon les références disponibles sur le site du ministère du Travail.

En revanche, ne sont pas pris en charges :

- Les éléments à usage unique (scotchs, peintures, rubans, films plastique, recharges paperboard, crayons, feutres, etc.),

- les gants et lingettes, les tablettes, ordinateurs portables, smartphones et transpalettes.

Formalités de la demande

Un formulaire est mis à la disposition des entreprises pour effectuer leur demande de subvention : il doit être dûment complété et accompagné des pièces justificatives demandées et adressé par l’entreprise de préférence par mail ou par voie postale à sa caisse de rattachement (Carsat, Cramif ou CGSS).

Ces formulaires sont accessibles à l’adresse suivante :

- Pour les entreprises de moins de 50 salariés :

- Pour les travailleurs indépendants :

La demande devra être envoyée à la caisse avant le 31 décembre 2020.

Compte tenu du budget limité dédié à la subvention « Prévention COVID », les demandes de subvention seront traitées dans l’ordre chronologique d’arrivée et une fois le budget épuisé, plus aucun versement ne sera possible.

A noter également que les agents des caisses sont susceptibles d’effectuer un contrôle, par visite sur site, sur le matériel et les équipements financés par la subvention ainsi que les justificatifs originaux, et les éléments liés aux attestations sur l’honneur. Les fournisseurs sont également susceptibles d’être interrogés.

Fonds de solidarité (1500 €)

Il est prolongé pour le mois de mai 2020. Pensez à faire votre demande avant le 30 juin 2020 sur impots.gouv.fr comme les mois précédents.

Logiciel gratuit de réaménagement des espaces professionnels pour vos clients

Un logiciel de création de locaux en 3D conçu par l’INRS, Mavimplant a été conçu pour repenser les espaces de travail et ainsi limiter les contacts entre salariés à l’occasion de leur reprise progressive d’activité dans quatre secteurs économiques.

Les hôtels-cafés-restaurants, les garages, les entrepôts logistiques et les boulangeries-pâtisseries sont donc concernés.

http://www.inrs.fr/actualites/mavimplant-regles-distanciation.html

SOCIAL

Évolution de la prise en charge de l’activité partielle au 1er juin 2020

Au 1er juin, les conditions de prise en charge de l’indemnité d’activité partielle seront revues, pour accompagner cette reprise :

- L’indemnité versée au salarié est inchangée : pendant l’activité partielle, il perçoit 70 % de sa rémunération brute (environ 84% du salaire net), et au minimum le SMIC net.

- La prise en charge de cette indemnité par l’Etat et l’Unédic sera de 85 % de l’indemnité versée au salarié, dans la limite (inchangée) de 4,5 SMIC. Les entreprises seront ainsi remboursées de 60% du salaire brut, au lieu de 70% précédemment.

- Conformément aux engagements pris dans le cadre du comité interministériel du Tourisme du 14 mai dernier, les secteurs faisant l’objet de restrictions législatives ou réglementaires particulières en raison de la crise sanitaire, continueront à bénéficier d’une prise en charge à 100%.

Cette mesure sera mise en œuvre par décret, après l’adoption du projet de loi.

Les changements relatifs aux arrêts Garde d’enfants au 1er juin 2020

Lors de la séance de questions au Gouvernement du mercredi 26 mai, Edouard Philippe a déclaré que « ceux qui souhaiteraient que leur enfant soit accueilli à l’école mais à qui cette possibilité ne serait pas accordée, pour des raisons de capacité ou pour des raisons liées à un contexte particulier, pourront continuer à bénéficier du dispositif du chômage partiel – et ces parents uniquement, sous réserve qu’ils puissent fournir une attestation établissant que leur enfant ne peut être accueilli ».

Ainsi, les parents gardant leurs enfants doivent obligatoirement fournir à leur employeur une attestation de l’établissement scolaire mentionnant les jours où les élèves ne sont pas accueillis pour bénéficier du dispositif d’activité partielle durant ces périodes.

En conséquence, les parents qui décideraient volontairement, à défaut d’attestation de l’établissement, de ne pas renvoyer leur(s) enfant(s) à l’école ne seraient plus éligibles au dispositif d’activité partielle.

Précisions sur les modalités de contrôle de l’activité partielle

Dans une instruction du 14 mai 2020 non diffusée à ce jour, la DGT et la DGEFP apportent des précisions sur les modalités des contrôles opérés en matière d’activité partielle.

Le risque dans ce contexte est le retrait de la décision d’autorisation de l’administration qui entraîne la nullité des demandes d’indemnisation et par conséquent le remboursement des allocations d’activité partielle perçues.

Toutefois, les Direccte sont invitées à procéder à une « régularisation consensuelle » en faisant application du principe du droit à l’erreur prévu à l’article L. 123-1 du code des relations entre le public et l’administration.

A défaut de régularisation, la Direccte doit envoyer un courrier de recouvrement, susceptible de faire l’objet d’un recours hiérarchique et d’un recours contentieux dans un délai de 2 mois.

Si la procédure administrative de régularisation devrait être allégée, les méthodes de contrôles seront plus perfectionnées et globales notamment par échantillon de données administratives via les contrôles embarqués dans les différents systèmes d’information avec la possibilité de croisement avec d’autres systèmes d’information ou bases de données nationales pour identifier des anomalies

FISCAL

Précision sur les exonérations fiscales et sociales des aides de l’Etat

L’article 1 du second Projet de Loi de Finances rectificative 2020 prévoit expressément l’exonération d’impôt sur les sociétés, d’impôt sur le revenu et de toutes les contributions et cotisations sociales d’origine légale ou conventionnelle des aides versées par le fonds de solidarité institué par l’ordonnance n° 2020-317 du 25 mars 2020.

La DGFiP se réservera par contre le droit de vérifier que les conditions pour bénéficier de ces aides ont bien été remplies et demandera le remboursement en cas de non respect (prescription quinquennale).

Covid-19 : Dernières informations (au 11/05/2020)

Report du paiement des cotisations sociales

L’ordonnance du 15 avril 2020 confirme que des reports ou délais de paiements des cotisations et contributions sociales peuvent être accordés à titre exceptionnel sans majoration ou pénalité de retard sauf si l’entreprise dissimule sa véritable situation financière pour pouvoir bénéficier des reports exceptionnels de paiement.

Fonds de solidarité versé aux TPE

1/ Les conditions à remplir par le demandeur pendant le mois de mars (perte de 50 % du chiffre d’affaires ou interdiction d’accueil du public) sont reconduites pour avril 2020 avec les modifications suivantes :

– Choix d’évaluation de la perte de chiffre d’affaires par rapport au mois d’avril 2019 ou chiffre d’affaires mensuel moyen sur 2019 ;

– Le bénéfice imposable de l’entreprise ne doit pas excéder 60 000 € au titre du dernier exercice clos par associé et conjoint collaborateur.

La demande d’aide d’avril doit être réalisée par voie dématérialisée avant le 31 mai 2020 sur www.impots.gouv.fr.

2/ Pour bénéficier du second volet versé par les collectivité locales, l’entreprise doit :

– Justifier avoir perçu le 1er volet d’aide en mars ou avril,

– Employer au 1er mars 2020, au moins, 1 salarié en CDD ou CDI,

– Justifier d’un refus de prêt d’une banque,

– Se trouver dans l’impossibilité de régler ses dettes exigibles à 30 jours : Actif disponible – (dettes exigibles dans les 30 jours, montant des charges fixes y compris loyers dus des mois de mars et avril 2020) = < 0 (négatif)

Le montant de l’aide fixé à 2 000 € est modulé dans la limite de 5 000 € en fonction du chiffre d’affaires. La demande doit être réalisée avant le 31 mai 2020 auprès de la collectivité locale.

Covid-19 : Dernières informations (au 04/05/2020)

Préparer la reprise

Le Ministère du Travail a publié le 3 mai 2020 Le Protocole National de Déconfinement pour les Entreprises dont vous trouverez le document exhaustif ici https://travail-emploi.gouv.fr/IMG/pdf/protocole-national-de-deconfinement.pdf

En synthèse, il est du ressort du Chef d’entreprise de mettre en place des mesures pour assurer la santé et la sécurité de ses salariés. Ce document aborde notamment :

- les mesures barrières et de distanciation physique,

- les recommandations en termes de jauge par espace ouvert,

- la gestion des flux de personnes,

- les équipements de protection individuelle, les tests de dépistage,

- le protocole de prise en charge d’une personne symptomatique et de ses contacts rapprochés, la prise de température,

- le nettoyage et la désinfection.

Points sur les aides

- Mesures d’urgence Covid-19: La Région Auvergne-Rhône-Alpes a mis en place la plateforme AMBITIONECO qui regroupe l’ensemble des aides Etat-Région https://ambitioneco.auvergnerhonealpes.fr/414-mesures-d-urgence-covid19.htm

- Fonds National de Solidarité (1.500€) : La période d’avril 2020/2019 est désormais ouverte sur votre espace privé du site des Impôts.

- Prêt Rebond Covid-19: La BPI a mis un place un prêt sans garantie à taux 0 sur 7 ans compris entre 10.000 et 300.000€ pour les PME (ne pas confondre avec le prêt PGE). La souscription se fait en ligne via le site de la région ou celui de la BPI https://www.bpifrance.fr/

- Pour les Professionnels de santé: Le site de l’Assurance Maladie centralise les principales mesure d’indemnisation https://www.ameli.fr/puy-de-dome/medecin/actualites/covid-19-un-nouveau-teleservice-pour-lindemnisation-de-la-baisse-dactivite

Principe de déductibilité des abandons de loyers

L’Article 3 de la loi n°2020-473 du 25 avril 2020 de finances rectificative pour 2020 prévoit un nouveau cas dérogatoire de déductibilité d’abandons de créances, au profit de bailleurs consentant aux entreprises locataires une remise ou une annulation de loyers entre le 15 avril et le 31 décembre 2020, sans exiger que l’entreprise bénéficiaire ne fasse l’objet d’une procédure collective comme le prévoit le droit en vigueur. L’entreprise locataire ne doit également présenter aucun lien de dépendance avec le bailleur.

- Ainsi pour le bailleur, les loyers non perçus sont déductibles du résultat imposable sans qu’il soit nécessaire de démontrer que ces abandons ont été accomplis dans l’intérêt de l’exploitation du bailleur et sans justificatif à apporter à l’administration fiscale.

- Pour l’entreprise locataire, le montant de l’abandon du loyer demeure imposable, mais il est prévu en compensation que le montant d’un million d’euros servant de base au calcul du plafonnement de l’imputation des reports en avant au cours d’un exercice soit majoré du montant des loyers abandonnés.

SOCIAL

La Prime de Pouvoir d’Achat (Prime Macron) évolue vers la Prime Exceptionnelle de Pouvoir d’Achat (PEPA)

Les conditions d’exonération de charges sociales et fiscales de la prime exceptionnelle de pouvoir d’achat ont été assouplies par une ordonnance n° 2020-385 du 1er avril 2020 pour tenir compte du contexte de la crise sanitaire et par le Ministère du Travail en date du 17 avril 2020 :

- L’obligation de conclure un accord d’intéressement a été supprimée pour le bénéfice de l’exonération attachée au versement de la prime de 1 000 €. Dans ce cas, une Décision Unique de l’Employeur suffit.

- Le montant est porté à 2 000 € pour les entreprises ayant mis en place un accord d’intéressement.

- la date limite de versement de la prime est allongée du 30 juin au 31 août 2020.

- il est désormais possible de tenir compte des conditions de travail liées à l’épidémie comme nouveau critère d’octroi et de modulation de cette prime (en plus des critères liés à la rémunération ; le niveau de classification ; la durée de présence effective pendant l’année écoulée ou la durée de travail prévue au contrat de travail).

Nous rappelons que cette prime PEPA est exonérée de cotisations sociales pour l’employeur et contributions sociales et d’impôt sur le revenu pour le salarié.

Heures supplémentaires : Le salarié doit « présenter des éléments à l’appui de sa demande »

La Cour de Cassation du 18/03/2020 (n° 18-10.919) octroie désormais à l’employeur un moyen de défense plus abouti en demandant au salarié de produire « des éléments suffisamment précis quant aux heures non rémunérées qu’il prétend avoir accomplies » en cas de litige relatif à l’existence ou au nombre d’heures effectuées. Néanmoins la charge de la preuve pèse toujours sur l’employeur.

Indemnisation au titre d’un arrêt maladie

A compter du 1er mai 2020, les salariés en arrêt de travail au titre des recommandations sanitaires devront produire un certificat d’isolement à leur employeur afin que ce dernier puisse les placer en activité partielle. Ce certificat d’isolement est automatiquement envoyé par l’Assurance Maladie pour les salariés déjà arrêtés au 30 avril 2020. Pour les autres, ils devront solliciter un médecin pour l’obtenir.

Pour les salariés en arrêt de travail pour garde l’enfant, le formalisme demeure inchangé.

FISCAL

Précision sur les exonérations fiscales et sociales des aides de l’Etat

L’article 1 du second Projet de Loi de Finances rectificative 2020 prévoit expressément l’exonération d’impôt sur les sociétés, d’impôt sur le revenu et de toutes les contributions et cotisations sociales d’origine légale ou conventionnelle des aides versées par le fonds de solidarité institué par l’ordonnance n° 2020-317 du 25 mars 2020.

Covid-19 : Aide complémentaire de la Région

Covid-19 : Dernières informations (au 15/04/2020)

La pandémie de Covid-19 propage aussi des arnaques

Le phishing, point de départ d’arnaques souvent conséquentes

Si les pratiques sont multiples, la plus répandue reste le mail dont l’adresse de l’expéditeur est trompeuse.

Par exemple : « noreply@impotgouv.fr » au lieu de « noreply@impots.gouv.fr » (absence d’un point dans le nom de domaine). Dans ce cas, en cliquant sur le lien vous allez être redirigé vers une adresse sans relation avec le site des impôts.

De même, il est avéré que des versions infectées de l’attestation de sortie demandée par le gouvernement circulent. Plutôt que de risquer le téléchargement depuis une source inconnue, privilégiez le téléchargement depuis la page officielle du ministère de l’Intérieur, ou depuis une source secondaire de confiance comme les sites des institutions locales (Préfectures, CCI, CMA, Mairies, etc…).

Sur smartphone, privilégiez le téléchargement de vos applications depuis les magasins d’applications officiels.

En outre, faites attention aux informations que vous relayez sur les réseaux sociaux.

De faux démarcheurs à domicile pour vous proposer des diagnostics rapide de Covid-19 ou désinfecter votre habitation en se faisant passer pour des agents de santé ou employés municipaux dans le but final de vous cambrioler ou vous extorquer des fonds.

Précisions relatives au paiement des loyers, factures d’eau, de gaz, d’électricité afférentes aux locaux professionnels

L’ordonnance n° 2020-316 définit la règle de paiement des échéances et l’impossibilité d’encourir des pénalités en cas de report.

https://www.legifrance.gouv.fr/affichTexte.do?cidTexte=JORFTEXT000041755842&categorieLien=id

Prolongement de la possibilité de report des impôts directs d’avril 2020 des entreprises en difficulté

Les entreprises qui subissent des difficultés financières liées à la crise sanitaire ont la possibilité de demander un report de leurs échéances d’impôts directs (impôt sur les sociétés, taxe sur les salaires, CFE, CVAE… à l’exception de la TVA et des taxes assimilées) d’avril 2020 dans les mêmes conditions que pour le mois de mars 2020 (condition de non versement de dividendes uniquement pour les grandes entreprises ou les entreprises membres d’un grand groupe).

La DGFiP met à disposition un nouveau modèle de demande de délai de paiement et de remise d’impôts à adresser au service des impôts des entreprises. Ce formulaire peut être téléchargé à l’adresse suivante :

https://www.impots.gouv.fr/portail/node/13461

Taxe sur la valeur ajoutée

Modalités exceptionnelles de déclaration et de paiement de la TVA en raison de la crise sanitaire en faveur des entreprises dans l’incapacité de rassembler l’ensemble des pièces utiles pour établir leur déclaration de chiffre d’affaires.

La Direction générale des finances publiques (DGFiP) rappelle que seuls les impôts directs peuvent faire l’objet de report de paiement ou éventuellement de remise ; en aucun cas les impôts indirects tels que la TVA.

Toutefois, l’Administration prévoit des mesures de tolérance dans le contexte actuel de confinement en faveur des entreprises placées sous le régime du chiffre d’affaires réel normal dans deux types de situations :

-> Les entreprises ayant des difficultés à établir leur déclaration de chiffre d’affaires ;

-> Les entreprises ayant connu une baisse de leur chiffre d’affaires liée à la crise sanitaire

1- Difficultés à établir la déclaration de TVA

Les entreprises dans l’incapacité de rassembler l’ensemble des pièces utiles pour établir leur déclaration de TVA peuvent bénéficier de la tolérance administrative traditionnellement accordée pour la période de congés payés (BOI-TVA-DECLA-20-20-10-10, § 260). Ces entreprises sont ainsi autorisées à verser dans le délai imparti pour le dépôt de la déclaration et au titre du mois dont la comptabilité un acompte correspondant à un montant de TVA estimé. Ce montant ne doit pas être inférieur de plus de 20 % à la somme réellement due.

2- Baisse de chiffre d’affaires liée à la crise sanitaire

Pour les seules entreprises qui ont connu une baisse de leur chiffre d’affaires liée à la crise de Covid-19, il est admis à titre exceptionnel et pour la durée du confinement décidé par les autorités, de verser un acompte forfaitaire de TVA comme suit :

2.1 Pour la déclaration d’avril au titre de mars :

– par défaut : forfait à 80 % du montant déclaré au titre de février ou, si l’entreprise a déjà recouru à un acompte le mois précédent, forfait à 80 % du montant déclaré au titre de janvier ;

– si l’activité est arrêtée depuis mi-mars (fermeture totale) ou en très forte baisse (estimée à 50 % ou plus) : forfait à 50 % du montant déclaré au titre de février ou, si l’entreprise a déjà recouru à un acompte le mois précédent, forfait à 50 % du montant déclaré au titre de janvier.

2.2 Pour la déclaration de mai au titre d’avril :

Modalités identiques au mois précédent si la période de confinement est prolongée et rend impossible une déclaration de régularisation à cette date.

2.3 Pour la déclaration de régularisation :

Régularisation de la TVA due en fonction des éléments réels tirés de l’activité sur l’ensemble des mois précédents réglés sous forme d’acomptes, avec imputation des acomptes versés.

L’Administration précise qu’en pratique, lors du paiement de l’acompte au titre d’un mois, le montant de l’acompte devra être mentionné sur la déclaration n° 3310-CA3-SD (CERFA n° 10963) en ligne 5B « Sommes à ajouter, y compris acompte congés » du cadre TVA brute et le cadre réservé à la correspondance « Mention expresse » devra être complété des mots-clés « Acompte Covid-19 mois (m) 2020 » et du forfait utilisé, par exemple : « Forfait 80 % du mois (m) » ou « Forfait 50 % du mois (m) ».

Par ailleurs, lors de la déclaration de régularisation, celle-ci doit cumuler les éléments relatifs au mois écoulé avec ceux des mois précédents qui ont fait l’objet d’acomptes.

Tolérances administratives relatives au dépôt de la déclaration de résultats des entreprises en 2020

La date limite de dépôt actuellement fixée au 20 mai est reportée au 31 mai 2020. Cette mesure s’applique aux résultats soumis à l’impôt sur les sociétés et aux revenus catégoriels, y compris pour la déclaration de résultat des sociétés civiles immobilières non soumises à l’IS.

Nouvelle possibilité de report de cotisations et contributions sociales

Nouvelle possibilité de report de cotisations et contributions sociales dues au titre du mois d’avril pour les cotisants (www.economie.gouv.fr, communiqué 6 avr. 2020 ; www.urssaf.fr, actualité 7 avr. 2020).

-> Dans un communiqué du 6 avril 2020, le ministère de l’Economie et des Finances annonce la possibilité de reporter, à nouveau, le paiement des cotisations et contributions sociales dues au titre du mois d’avril 2020.

-> L’URSSAF relaie cette information sur son site internet en précisant, dans une actualité du 7 avril 2020, que le même dispositif que celui appliqué aux échéances du 15 mars et du 5 avril est reconduit .

Précisions sur la déclaration en DSN au titre du mois d’avril

L’URSSAF précise que si l’employeur ne dispose pas de tous les éléments requis pour réaliser une paie complète et déposer une DSN complète et conforme à cette date, il doit néanmoins transmettre la DSN établie à partir des informations en sa possession avec les régularisations nécessaires sur les DSN ultérieures.

L’URSSAF rappelle enfin que, contrairement au report des cotisations personnelles du chef d’entreprise travailleur indépendant, qui est automatique, le report des cotisations dues au titre des salariés suppose une action de la part de l’employeur (ou tiers déclarant) pour modifier son ordre de paiement ou son virement.

Précisions sur l’aide aux travailleurs indépendants au titre de l’action sociale

Dans une nouvelle actualité du 8 avril, l’URSSAF souligne que l’aide au titre de l’action sociale n’est accessible qu’aux travailleurs indépendants ne pouvant pas bénéficier de l’aide du Fonds de solidarité de l’État gérée par les services des impôts.

Cette aide au titre de l’action sociale qui est ouverte, dans la limite du budget disponible, à tous les travailleurs indépendants affiliés quel que soit leur statut qui remplissent les conditions suivantes :

- avoir effectué au moins un versement de cotisations depuis son installation ;

- avoir été affilié avant le 1er janvier 2020 ;

- être concerné de manière significative par des mesures de réduction ou de suspension d’activité ;

- être à jour de ses cotisations et contributions sociales personnelles au 31 décembre 2019 (ou échéancier en cours) ;

- pour les autoentrepreneurs : l’activité indépendante doit constituer l’activité principale et ils doivent avoir effectué au moins une déclaration de chiffre d’affaires différent de 0 avant le 31 décembre 2019.

Pour effectuer la demande, un formulaire de demande d’aide financière exceptionnelle doit être complété, accessible directement en ligne sur le site de l’URSSAF (www.urssaf.fr/portail/files/live/sites/urssaf/files/documents/Formulaire_AFE_ACED.pdf).

Pour les artisans/commerçants : la demande est déposée avec le formulaire complété et les pièces justificatives via le module « courriel » du site secu-independants.fr, en saisissant le motif « L’action sanitaire et sociale » (cette procédure ne nécessite pas de connexion à l’espace personnel).

Pour les professions libérales : la demande est déposée avec le formulaire complété et les pièces justificatives via le module de messagerie sécurisé du site urssaf.fr, en saisissant le motif « Déclarer une situation exceptionnelle » en précisant « action sociale » dans le contenu du message.

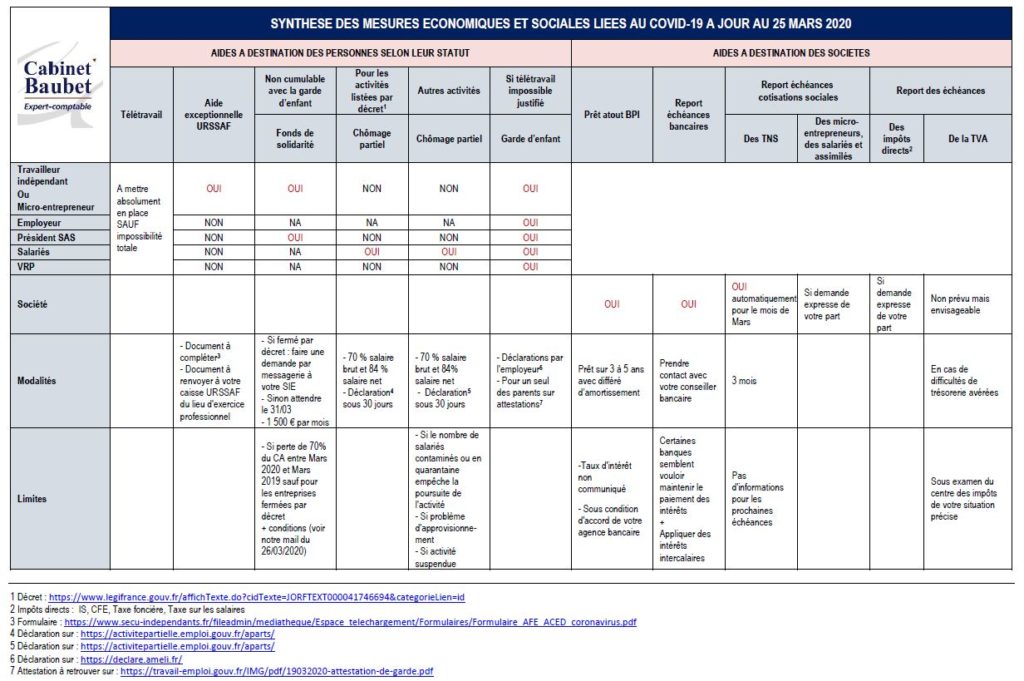

Covid-19 : Tableau de synthèse des aides (Maj au 25/03/2020)

Cliquez sur l’image pour télécharger le tableau

Covid-19 : LES DERNIÈRES PRÉCISIONS SUR L’AIDE DE 1500 €

FONDS DE SOLIDARITÉ

L’État a mis en place, avec les Régions, un Fonds de solidarité doté d’1 milliard d’euros pour le mois de mars qui permettra le versement d’une aide défiscalisée aux plus petites entreprises, aux indépendants, aux micro-entrepreneurs et aux professions libérales touchés par la crise du coronavirus.

Qui est concerné par cette aide ?

Les très petites entreprises (TPE), indépendants, micro-entrepreneurs et professions libérales ayant un chiffre d’affaires inférieur à 1 million d’euros et un bénéfice annuel imposable inférieur à 60 000 euros.

Quelles sont les conditions pour bénéficier de l’aide ?

-> Soit avoir fait l’objet d’une fermeture administrative

-> Soit avoir subi une perte de 70% de chiffre d’affaires en mars 2020 par rapport à mars 2019

NB: Pour ceux dont la structure a été créée après mars 2019, c’est le chiffre d’affaires mensuel moyen depuis la création qui est pris en compte dans le calcul.

Quel est le montant de l’aide ?

L’aide est composée de plusieurs niveaux :

-> Jusqu’à 1 500 euros peuvent être versés par la Direction générale des finances publiques (DGFIP)

-> Pour les entreprises qui connaissent le plus de difficulté, une aide complémentaire de 2 000 euros peut être obtenue au cas par cas auprès des Régions

Comment bénéficier de l’aide ?

-> Pour l’aide de la DGFiP, rendez-vous dès le 1er avril sur impots.gouv.fr

-> Pour l’aide complémentaire, contactez votre région à partir du 15 avril

Cliquez sur le lien ci-dessous pour télécharger la brochure complète

https://www.cabinet-baubet.com/wp-content/uploads/2020/03/DP-Fonds_de_solidarite.pdf

Flash Info Covid-19 : Les mesures de soutien pour vous accompagner

Cliquez sur l’image pour ouvrir et télécharger le document

Mesures Fiscales 2020

Cliquez sur l’image pour ouvrir et télécharger le document

Nos vidéos Zoom Expert Loi de finances 2020

Introduction et mesures pour les particuliers

Cliquez sur l’image pour découvrir la vidéo

Mesures pour les entreprises – Partie 1

Cliquez sur l’image pour découvrir la vidéo

Mesures pour les entreprises – Partie 2

Cliquez sur l’image pour découvrir la vidéo

Mesures pour les entreprises – Partie 3

Cliquez sur l’image pour découvrir la vidéo

Covid-19 : Fonds de solidarité pour les mois d’octobre et novembre (au 19/11/2020)

Retrouvez en cliquant ici. une synthèse sur le dispositif de FONDS DE SOLIDARITE à jour au 19/11/2020. Les demandes sont à établir sur votre espace particulier « impots.gouv » à compter du 20 novembre 2020 pour le mois d’octobre et début décembre pour le mois de novembre.

Covid-19 : Panorama des aides (au 03/11/2020)

Vous trouverez un panorama des aides mises en place par le gouvernement et différents acteurs en cliquant ici.

Covid-19 : Plans de règlement pour les dettes fiscales en faveur des TPE/PME

Le dispositif de plans de règlement permettant aux entreprises d’étaler, sur une durée pouvant atteindre 3 ans, le paiement de leurs impôts dus pendant la période de crise sanitaire, est mis en place.

Il est ouvert aux très petites entreprises (TPE) et aux petites et moyennes entreprises (PME), ayant débuté leur activité au plus tard en 2019, particulièrement touchées par les conséquences économiques de la crise sanitaire.

Sont concernés les impôts directs et indirects recouvrés par la DGFiP (TVA et prélèvement à la source de l’IR, soldes d’IS et de CVAE), sauf ceux résultant d’un contrôle fiscal, dont le paiement devait intervenir entre le 1er mars 2020 et le 31 mai 2020, le cas échéant avant décision de report au titre de la crise sanitaire.

Ces plans sont d’une durée de 12, 24 ou 36 mois, calculée par l’administration fiscale en fonction de l’endettement fiscal et social de l’entreprise.

Pour en bénéficier, les entreprises éligibles doivent en faire la demande, à l’aide d’un formulaire spécifique que vous trouverez sur le lien suivant, avant le 31 décembre 2020.

Covid-19 : Dernières informations (au 16/06/2020)

Prolongation du fonds de solidarité pour les entreprises les plus touchées par la crise

Conformément aux annonces du Premier ministre au comité interministériel du tourisme du 14 mai, les entreprises des secteurs de l’hôtellerie, restauration, cafés, tourisme, événementiel, sport, culture et les entreprises de secteurs connexes qui ont subi une très forte baisse d’activité, font l’objet d’un soutien renforcé par l’État.

Dans ce cadre, le fonds de solidarité est prolongé pour les entreprises de ces secteurs et les artistes auteurs, jusqu’au 31 décembre 2020. Pour rappel ce fonds exceptionnel a été créé initialement pour une durée de 3 mois par une ordonnance du 25 mars 2020.

Élargissement des critères d’attribution du fonds de solidarité pour les entreprises concernées

Les critères d’attribution du fonds de solidarité sont également élargis à partir du 1er juin, compte tenu de la situation spécifique des entreprises des secteurs de l’hôtellerie, restauration, cafés, tourisme, événementiel, sport, culture et des artistes auteurs.

Seront éligibles les entreprises relevant de ces activités ayant jusqu’à 20 salariés (contre 10 salariés actuellement) et réalisant un chiffre d’affaires allant jusqu’à 2 millions d’euros (au lieu de 1million d’euros actuellement).

Ces entreprises pourront bénéficier du second volet du fonds de solidarité sans condition de refus d’un prêt bancaire. Les aides versées dans le cadre du deuxième volet du fonds peuvent aller jusqu’à 10 000 euros.

Pour toutes les autres entreprises, le fonds de solidarité s’arrête au 30 juin 2020. Les entreprises éligibles à l’aide pour les mois précédents, qui n’ont pas encore fait leur demande, pourront accéder aux formulaires des mois de mars, avril et mai jusqu’au 31 juillet 2020.

Les moyens de contrôle des demandes d’aide ou des aides versées sont renforcés

Par ailleurs, aux moyens qui ont déjà été prévus pour contrôler le bien-fondé des aides demandées ou versées, la nouvelle ordonnance :

– donne aux agents publics affectés dans les services déconcentrés des administrations civiles de l’État le pouvoir de demander aux bénéficiaires des aides la communication des pièces justifiant qu’ils remplissent bien les conditions d’octroi de ces aides ;

– autorise la transmission entre administrations de tous les renseignements et documents nécessaires à l’instruction des demandes d’aides et au contrôle des aides versées.

Covid-19 : Dernières informations (au 01/06/2020)

Subvention Prévention TPE Covid-19 (500 € à 5 000 € hors taxes)

En date du 20 mai 2020, l’Assurance Maladie-Risques Professionnels propose une subvention pour investir dans des équipements de protection.

Principe

Octroi d’une subvention égale à 50 % du montant des éléments nécessaires à la mise en place des mesures barrières et de distanciation physique, des mesures d’hygiène et de nettoyage, voir des masques, visières et gel hydro-alcoolique.

Le montant minimum d’investissement de 1 000 € HT est requis pour une entreprise avec des salariés et de 500 € HT pour un travailleur indépendant sans salarié.

La subvention maximale s’élève à 5 000 € HT.

Entreprises éligibles et conditions

- Entreprises de moins de 50 salariés ou Travailleurs indépendants sans salariés,

- Cotiser au régime général de la sécurité sociale en tant qu’employeur,

- Avoir réalisé et mis à jour son document unique d’évaluation des risques depuis moins d’un an et le tenir à disposition de la caisse si celle-ci demande à le consulter,

- Déclarer sur l’honneur ne pas bénéficier d’une aide publique portant sur le même investissement,

- Les éléments ont été commandés avant la date de début de la subvention.

Une attestation URSSAF « Attestation de fourniture des déclarations sociales et paiement des cotisations et contributions sociales » datant de moins de 6 mois et sur laquelle figure l’effectif sera à fournir avec la demande.

Principaux équipements subventionnés

Sont visés les mesures et équipements de protection acquis depuis le 14 mars 2020 et jusqu’au 31 juillet 2020 :

- Mesures permettant d’isoler le poste de travail des contacts (prise en charge de la pose de vitre, des plexiglas, des cloisons de séparation, des bâches, des écrans fixes ou mobiles),

- Mesures permettant de guider et faire respecter les distances sociales : prise en charge des guides files, des poteaux et grilles, d’accroches murales, de barrières amovibles, des cordons et sangles associés de chariots pour transporter les poteaux, les grilles, les barrières et les cordons),

- Locaux additionnels et temporaires pour respecter les distances sociales (prise en charge du montage/démontage et 4 mois de location),

- Mesures permettant de communiquer visuellement hors support à transmettre (prise en charge d’écrans, tableaux, support d’affiches, affiches des mesures d’hygiène et de nettoyage,

- En option, des masques, visières et du gel hydro-alcoolique uniquement si au moins une mesure barrière et de distanciation physique listée ci-avant est mise en place.Les masques doivent être conformes aux normes EN 14683 ou NF EN 149, ou selon les références disponibles sur le site du ministère du Travail.

En revanche, ne sont pas pris en charges :

- Les éléments à usage unique (scotchs, peintures, rubans, films plastique, recharges paperboard, crayons, feutres, etc.),

- les gants et lingettes, les tablettes, ordinateurs portables, smartphones et transpalettes.

Formalités de la demande

Un formulaire est mis à la disposition des entreprises pour effectuer leur demande de subvention : il doit être dûment complété et accompagné des pièces justificatives demandées et adressé par l’entreprise de préférence par mail ou par voie postale à sa caisse de rattachement (Carsat, Cramif ou CGSS).

Ces formulaires sont accessibles à l’adresse suivante :

- Pour les entreprises de moins de 50 salariés :

- Pour les travailleurs indépendants :

La demande devra être envoyée à la caisse avant le 31 décembre 2020.

Compte tenu du budget limité dédié à la subvention « Prévention COVID », les demandes de subvention seront traitées dans l’ordre chronologique d’arrivée et une fois le budget épuisé, plus aucun versement ne sera possible.

A noter également que les agents des caisses sont susceptibles d’effectuer un contrôle, par visite sur site, sur le matériel et les équipements financés par la subvention ainsi que les justificatifs originaux, et les éléments liés aux attestations sur l’honneur. Les fournisseurs sont également susceptibles d’être interrogés.

Fonds de solidarité (1500 €)

Il est prolongé pour le mois de mai 2020. Pensez à faire votre demande avant le 30 juin 2020 sur impots.gouv.fr comme les mois précédents.

Logiciel gratuit de réaménagement des espaces professionnels pour vos clients

Un logiciel de création de locaux en 3D conçu par l’INRS, Mavimplant a été conçu pour repenser les espaces de travail et ainsi limiter les contacts entre salariés à l’occasion de leur reprise progressive d’activité dans quatre secteurs économiques.

Les hôtels-cafés-restaurants, les garages, les entrepôts logistiques et les boulangeries-pâtisseries sont donc concernés.

http://www.inrs.fr/actualites/mavimplant-regles-distanciation.html

SOCIAL

Évolution de la prise en charge de l’activité partielle au 1er juin 2020

Au 1er juin, les conditions de prise en charge de l’indemnité d’activité partielle seront revues, pour accompagner cette reprise :

- L’indemnité versée au salarié est inchangée : pendant l’activité partielle, il perçoit 70 % de sa rémunération brute (environ 84% du salaire net), et au minimum le SMIC net.

- La prise en charge de cette indemnité par l’Etat et l’Unédic sera de 85 % de l’indemnité versée au salarié, dans la limite (inchangée) de 4,5 SMIC. Les entreprises seront ainsi remboursées de 60% du salaire brut, au lieu de 70% précédemment.

- Conformément aux engagements pris dans le cadre du comité interministériel du Tourisme du 14 mai dernier, les secteurs faisant l’objet de restrictions législatives ou réglementaires particulières en raison de la crise sanitaire, continueront à bénéficier d’une prise en charge à 100%.

Cette mesure sera mise en œuvre par décret, après l’adoption du projet de loi.

Les changements relatifs aux arrêts Garde d’enfants au 1er juin 2020

Lors de la séance de questions au Gouvernement du mercredi 26 mai, Edouard Philippe a déclaré que « ceux qui souhaiteraient que leur enfant soit accueilli à l’école mais à qui cette possibilité ne serait pas accordée, pour des raisons de capacité ou pour des raisons liées à un contexte particulier, pourront continuer à bénéficier du dispositif du chômage partiel – et ces parents uniquement, sous réserve qu’ils puissent fournir une attestation établissant que leur enfant ne peut être accueilli ».

Ainsi, les parents gardant leurs enfants doivent obligatoirement fournir à leur employeur une attestation de l’établissement scolaire mentionnant les jours où les élèves ne sont pas accueillis pour bénéficier du dispositif d’activité partielle durant ces périodes.

En conséquence, les parents qui décideraient volontairement, à défaut d’attestation de l’établissement, de ne pas renvoyer leur(s) enfant(s) à l’école ne seraient plus éligibles au dispositif d’activité partielle.

Précisions sur les modalités de contrôle de l’activité partielle

Dans une instruction du 14 mai 2020 non diffusée à ce jour, la DGT et la DGEFP apportent des précisions sur les modalités des contrôles opérés en matière d’activité partielle.

Le risque dans ce contexte est le retrait de la décision d’autorisation de l’administration qui entraîne la nullité des demandes d’indemnisation et par conséquent le remboursement des allocations d’activité partielle perçues.

Toutefois, les Direccte sont invitées à procéder à une « régularisation consensuelle » en faisant application du principe du droit à l’erreur prévu à l’article L. 123-1 du code des relations entre le public et l’administration.

A défaut de régularisation, la Direccte doit envoyer un courrier de recouvrement, susceptible de faire l’objet d’un recours hiérarchique et d’un recours contentieux dans un délai de 2 mois.

Si la procédure administrative de régularisation devrait être allégée, les méthodes de contrôles seront plus perfectionnées et globales notamment par échantillon de données administratives via les contrôles embarqués dans les différents systèmes d’information avec la possibilité de croisement avec d’autres systèmes d’information ou bases de données nationales pour identifier des anomalies

FISCAL

Précision sur les exonérations fiscales et sociales des aides de l’Etat

L’article 1 du second Projet de Loi de Finances rectificative 2020 prévoit expressément l’exonération d’impôt sur les sociétés, d’impôt sur le revenu et de toutes les contributions et cotisations sociales d’origine légale ou conventionnelle des aides versées par le fonds de solidarité institué par l’ordonnance n° 2020-317 du 25 mars 2020.

La DGFiP se réservera par contre le droit de vérifier que les conditions pour bénéficier de ces aides ont bien été remplies et demandera le remboursement en cas de non respect (prescription quinquennale).

Covid-19 : Dernières informations (au 11/05/2020)

Report du paiement des cotisations sociales

L’ordonnance du 15 avril 2020 confirme que des reports ou délais de paiements des cotisations et contributions sociales peuvent être accordés à titre exceptionnel sans majoration ou pénalité de retard sauf si l’entreprise dissimule sa véritable situation financière pour pouvoir bénéficier des reports exceptionnels de paiement.

Fonds de solidarité versé aux TPE

1/ Les conditions à remplir par le demandeur pendant le mois de mars (perte de 50 % du chiffre d’affaires ou interdiction d’accueil du public) sont reconduites pour avril 2020 avec les modifications suivantes :

– Choix d’évaluation de la perte de chiffre d’affaires par rapport au mois d’avril 2019 ou chiffre d’affaires mensuel moyen sur 2019 ;

– Le bénéfice imposable de l’entreprise ne doit pas excéder 60 000 € au titre du dernier exercice clos par associé et conjoint collaborateur.

La demande d’aide d’avril doit être réalisée par voie dématérialisée avant le 31 mai 2020 sur www.impots.gouv.fr.

2/ Pour bénéficier du second volet versé par les collectivité locales, l’entreprise doit :

– Justifier avoir perçu le 1er volet d’aide en mars ou avril,

– Employer au 1er mars 2020, au moins, 1 salarié en CDD ou CDI,

– Justifier d’un refus de prêt d’une banque,

– Se trouver dans l’impossibilité de régler ses dettes exigibles à 30 jours : Actif disponible – (dettes exigibles dans les 30 jours, montant des charges fixes y compris loyers dus des mois de mars et avril 2020) = < 0 (négatif)

Le montant de l’aide fixé à 2 000 € est modulé dans la limite de 5 000 € en fonction du chiffre d’affaires. La demande doit être réalisée avant le 31 mai 2020 auprès de la collectivité locale.

Covid-19 : Dernières informations (au 04/05/2020)

Préparer la reprise

Le Ministère du Travail a publié le 3 mai 2020 Le Protocole National de Déconfinement pour les Entreprises dont vous trouverez le document exhaustif ici https://travail-emploi.gouv.fr/IMG/pdf/protocole-national-de-deconfinement.pdf

En synthèse, il est du ressort du Chef d’entreprise de mettre en place des mesures pour assurer la santé et la sécurité de ses salariés. Ce document aborde notamment :

- les mesures barrières et de distanciation physique,

- les recommandations en termes de jauge par espace ouvert,

- la gestion des flux de personnes,

- les équipements de protection individuelle, les tests de dépistage,

- le protocole de prise en charge d’une personne symptomatique et de ses contacts rapprochés, la prise de température,

- le nettoyage et la désinfection.

Points sur les aides

- Mesures d’urgence Covid-19: La Région Auvergne-Rhône-Alpes a mis en place la plateforme AMBITIONECO qui regroupe l’ensemble des aides Etat-Région https://ambitioneco.auvergnerhonealpes.fr/414-mesures-d-urgence-covid19.htm

- Fonds National de Solidarité (1.500€) : La période d’avril 2020/2019 est désormais ouverte sur votre espace privé du site des Impôts.

- Prêt Rebond Covid-19: La BPI a mis un place un prêt sans garantie à taux 0 sur 7 ans compris entre 10.000 et 300.000€ pour les PME (ne pas confondre avec le prêt PGE). La souscription se fait en ligne via le site de la région ou celui de la BPI https://www.bpifrance.fr/

- Pour les Professionnels de santé: Le site de l’Assurance Maladie centralise les principales mesure d’indemnisation https://www.ameli.fr/puy-de-dome/medecin/actualites/covid-19-un-nouveau-teleservice-pour-lindemnisation-de-la-baisse-dactivite

Principe de déductibilité des abandons de loyers

L’Article 3 de la loi n°2020-473 du 25 avril 2020 de finances rectificative pour 2020 prévoit un nouveau cas dérogatoire de déductibilité d’abandons de créances, au profit de bailleurs consentant aux entreprises locataires une remise ou une annulation de loyers entre le 15 avril et le 31 décembre 2020, sans exiger que l’entreprise bénéficiaire ne fasse l’objet d’une procédure collective comme le prévoit le droit en vigueur. L’entreprise locataire ne doit également présenter aucun lien de dépendance avec le bailleur.

- Ainsi pour le bailleur, les loyers non perçus sont déductibles du résultat imposable sans qu’il soit nécessaire de démontrer que ces abandons ont été accomplis dans l’intérêt de l’exploitation du bailleur et sans justificatif à apporter à l’administration fiscale.

- Pour l’entreprise locataire, le montant de l’abandon du loyer demeure imposable, mais il est prévu en compensation que le montant d’un million d’euros servant de base au calcul du plafonnement de l’imputation des reports en avant au cours d’un exercice soit majoré du montant des loyers abandonnés.

SOCIAL

La Prime de Pouvoir d’Achat (Prime Macron) évolue vers la Prime Exceptionnelle de Pouvoir d’Achat (PEPA)

Les conditions d’exonération de charges sociales et fiscales de la prime exceptionnelle de pouvoir d’achat ont été assouplies par une ordonnance n° 2020-385 du 1er avril 2020 pour tenir compte du contexte de la crise sanitaire et par le Ministère du Travail en date du 17 avril 2020 :

- L’obligation de conclure un accord d’intéressement a été supprimée pour le bénéfice de l’exonération attachée au versement de la prime de 1 000 €. Dans ce cas, une Décision Unique de l’Employeur suffit.

- Le montant est porté à 2 000 € pour les entreprises ayant mis en place un accord d’intéressement.

- la date limite de versement de la prime est allongée du 30 juin au 31 août 2020.

- il est désormais possible de tenir compte des conditions de travail liées à l’épidémie comme nouveau critère d’octroi et de modulation de cette prime (en plus des critères liés à la rémunération ; le niveau de classification ; la durée de présence effective pendant l’année écoulée ou la durée de travail prévue au contrat de travail).

Nous rappelons que cette prime PEPA est exonérée de cotisations sociales pour l’employeur et contributions sociales et d’impôt sur le revenu pour le salarié.

Heures supplémentaires : Le salarié doit « présenter des éléments à l’appui de sa demande »

La Cour de Cassation du 18/03/2020 (n° 18-10.919) octroie désormais à l’employeur un moyen de défense plus abouti en demandant au salarié de produire « des éléments suffisamment précis quant aux heures non rémunérées qu’il prétend avoir accomplies » en cas de litige relatif à l’existence ou au nombre d’heures effectuées. Néanmoins la charge de la preuve pèse toujours sur l’employeur.

Indemnisation au titre d’un arrêt maladie

A compter du 1er mai 2020, les salariés en arrêt de travail au titre des recommandations sanitaires devront produire un certificat d’isolement à leur employeur afin que ce dernier puisse les placer en activité partielle. Ce certificat d’isolement est automatiquement envoyé par l’Assurance Maladie pour les salariés déjà arrêtés au 30 avril 2020. Pour les autres, ils devront solliciter un médecin pour l’obtenir.

Pour les salariés en arrêt de travail pour garde l’enfant, le formalisme demeure inchangé.

FISCAL

Précision sur les exonérations fiscales et sociales des aides de l’Etat

L’article 1 du second Projet de Loi de Finances rectificative 2020 prévoit expressément l’exonération d’impôt sur les sociétés, d’impôt sur le revenu et de toutes les contributions et cotisations sociales d’origine légale ou conventionnelle des aides versées par le fonds de solidarité institué par l’ordonnance n° 2020-317 du 25 mars 2020.

Covid-19 : Aide complémentaire de la Région

Covid-19 : Dernières informations (au 15/04/2020)

La pandémie de Covid-19 propage aussi des arnaques

Le phishing, point de départ d’arnaques souvent conséquentes

Si les pratiques sont multiples, la plus répandue reste le mail dont l’adresse de l’expéditeur est trompeuse.

Par exemple : « noreply@impotgouv.fr » au lieu de « noreply@impots.gouv.fr » (absence d’un point dans le nom de domaine). Dans ce cas, en cliquant sur le lien vous allez être redirigé vers une adresse sans relation avec le site des impôts.

De même, il est avéré que des versions infectées de l’attestation de sortie demandée par le gouvernement circulent. Plutôt que de risquer le téléchargement depuis une source inconnue, privilégiez le téléchargement depuis la page officielle du ministère de l’Intérieur, ou depuis une source secondaire de confiance comme les sites des institutions locales (Préfectures, CCI, CMA, Mairies, etc…).

Sur smartphone, privilégiez le téléchargement de vos applications depuis les magasins d’applications officiels.

En outre, faites attention aux informations que vous relayez sur les réseaux sociaux.

De faux démarcheurs à domicile pour vous proposer des diagnostics rapide de Covid-19 ou désinfecter votre habitation en se faisant passer pour des agents de santé ou employés municipaux dans le but final de vous cambrioler ou vous extorquer des fonds.

Précisions relatives au paiement des loyers, factures d’eau, de gaz, d’électricité afférentes aux locaux professionnels

L’ordonnance n° 2020-316 définit la règle de paiement des échéances et l’impossibilité d’encourir des pénalités en cas de report.

https://www.legifrance.gouv.fr/affichTexte.do?cidTexte=JORFTEXT000041755842&categorieLien=id

Prolongement de la possibilité de report des impôts directs d’avril 2020 des entreprises en difficulté

Les entreprises qui subissent des difficultés financières liées à la crise sanitaire ont la possibilité de demander un report de leurs échéances d’impôts directs (impôt sur les sociétés, taxe sur les salaires, CFE, CVAE… à l’exception de la TVA et des taxes assimilées) d’avril 2020 dans les mêmes conditions que pour le mois de mars 2020 (condition de non versement de dividendes uniquement pour les grandes entreprises ou les entreprises membres d’un grand groupe).

La DGFiP met à disposition un nouveau modèle de demande de délai de paiement et de remise d’impôts à adresser au service des impôts des entreprises. Ce formulaire peut être téléchargé à l’adresse suivante :

https://www.impots.gouv.fr/portail/node/13461

Taxe sur la valeur ajoutée

Modalités exceptionnelles de déclaration et de paiement de la TVA en raison de la crise sanitaire en faveur des entreprises dans l’incapacité de rassembler l’ensemble des pièces utiles pour établir leur déclaration de chiffre d’affaires.

La Direction générale des finances publiques (DGFiP) rappelle que seuls les impôts directs peuvent faire l’objet de report de paiement ou éventuellement de remise ; en aucun cas les impôts indirects tels que la TVA.

Toutefois, l’Administration prévoit des mesures de tolérance dans le contexte actuel de confinement en faveur des entreprises placées sous le régime du chiffre d’affaires réel normal dans deux types de situations :

-> Les entreprises ayant des difficultés à établir leur déclaration de chiffre d’affaires ;

-> Les entreprises ayant connu une baisse de leur chiffre d’affaires liée à la crise sanitaire

1- Difficultés à établir la déclaration de TVA

Les entreprises dans l’incapacité de rassembler l’ensemble des pièces utiles pour établir leur déclaration de TVA peuvent bénéficier de la tolérance administrative traditionnellement accordée pour la période de congés payés (BOI-TVA-DECLA-20-20-10-10, § 260). Ces entreprises sont ainsi autorisées à verser dans le délai imparti pour le dépôt de la déclaration et au titre du mois dont la comptabilité un acompte correspondant à un montant de TVA estimé. Ce montant ne doit pas être inférieur de plus de 20 % à la somme réellement due.

2- Baisse de chiffre d’affaires liée à la crise sanitaire

Pour les seules entreprises qui ont connu une baisse de leur chiffre d’affaires liée à la crise de Covid-19, il est admis à titre exceptionnel et pour la durée du confinement décidé par les autorités, de verser un acompte forfaitaire de TVA comme suit :

2.1 Pour la déclaration d’avril au titre de mars :